図解でわかる!不動産購入の流れと失敗しない注意点を解説

不動産購入は人生における大きなイベントです。

しかし、その手続きは複雑で、一体何からすればいいのか分からず、不安に感じる方も少なくありません。

この記事では、不動産購入の流れを図解でわかりやすく説明しつつ、失敗しないための注意点も具体的にお伝えします。

初めての人でも安心して購入に臨めるように、お役立ち情報をまとめてお届けします。

ぜひ最後までチェックしてください。

不動産購入の取引形態について

不動産購入には、大きく分けて「売主物件」と「仲介物件」の2つの取引形態があります。

それぞれの特徴を理解することで、自分に合った選択肢を見極めやすくなります。

購入の流れを進める際に、スムーズに意思決定できるよう、2つの違いを確認していきましょう。

売主物件

不動産仲介会社を挟まずに、売主とが買主が直接取引している物件を売主物件といいます。

こちらはハウスメーカーや工務店などが土地の仕入れから物件の販売まで一貫して行うケースが一般的です。

また、不動産会社が中古物件を購入しリノベーションして販売するケースもあります。

売主物件のメリット

-

- 仲介手数料がかからない

- 間に挟む不動産仲介会社がいないため、仲介手数料がかからないのが最大のメリットです。

-

- 売主との直接交渉ができる

- 売主と買主で直接やり取りをするため、価格や条件を交渉しやすい場合があります。

-

- レスポンスが早い

- 直接やり取りを行う分、交渉や契約がスピーディーに進む場合があります。

売主物件のデメリット

-

- トラブルなど、万が一の事態に不安が大きい

- 不動産取引には専門知識が多く必要になります。

売主が有識者の場合、プロ対素人の構図になり、契約内容が不利に働いてしまうケースも少なくありません。 -

- 手続きに関するサポートが薄い

- 売主と買主で直接やり取りをするため、価格や条件を交渉しやすい場合があります。

-

- 物件の選択肢が少ない

- 売主物件は仲介物件に比べて数が少ないため、選択肢も少なくなります。

仲介物件

売主と買主の間に不動産仲介会社が入り取引する物件を、仲介物件といいます。

一般的には、ハウスメーカーや工務店が家を建て、不動産会社が仲介役となり、購入希望者を募る形が多いです。

仲介物件のメリット

-

- 第三者のサポートがある

- プロの目線で物件を見て、アドバイスを受けられ、トラブルを回避しやすくなります。

-

- 交渉の代行が可能

- 売主との価格交渉や条件調整を不動産仲介会社が代わりに行ってくれるため、購入者が直接交渉する負担が減ります。

-

- 手続きを一貫して行ってくれる

- 契約関連の手続きや重要事項の説明などを一貫して行ってくれます。

-

- 選択肢が豊富

- 仲介物件では様々な物件から選べるため、希望条件に合った物件を見つけやすいです。

仲介物件のデメリット

-

- 仲介手数料がかかる

- 物件価格に応じて仲介手数料がかかります。

-

- 情報が間接的になる場合がある。

- 売主との価格交渉や条件調整を不動産仲介会社が代わりに行ってくれるため、購入者が直接交渉する負担が減ります。

-

- 仲介業者の対応に差がある

- 担当者のスキルや対応の質にばらつきがある場合があります。

問い合わせをしてみて、担当となる方の対応をしっかりと見極めることが、安心安全でお得な不動産購入の成功につながると言えるでしょう。

仲介物件で多くの方が気になるポイントは仲介手数料です。

そこで弊社では、当サイトからお問い合わせいただくと、仲介手数料を最大無料にてご案内しております。

デメリットを抑えて大きなメリットを享受することができるので、ご希望の物件や地域が決まっている方はもちろん、住宅ローン審査などでお悩みの方もお気軽にご相談ください。

不動産購入から引き渡しまでにかかる期間

不動産購入から物件の引き渡しまでのスケジュールは、売主が業者の場合は最短で2週間、平均的には売買契約から約1ヶ月程度かかることが多いです。

このスケジュールについては、売主側の決定権が大きく、買主はそれに従うケースが一般的です。

この期間は物件の状況によって前後するため、余裕をもったスケジュールの計画が必要です。

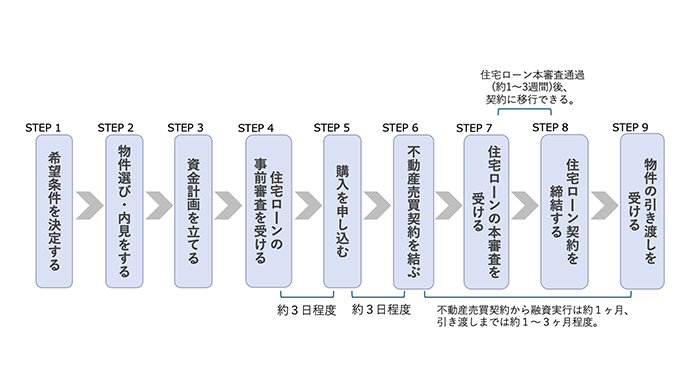

不動産購入の流れ

ここからは、不動産購入に関する手続きの流れを確認していきましょう。

一連の流れは下記の図をご参照ください。

続いて、各ステップの詳細を解説します。

希望条件を決定する

立地や周辺環境、間取りや築年数等、住宅の希望条件を確認しましょう。

また、貯蓄や給与から物件価格の目安も見立てておきます。

条件を洗い出す際は、将来のライフプランを見据えて長期的な視点で計画することが大切です。

絶対に譲れないポイントを明確にするなど条件設定は綿密に行いましょう。

物件選び・内見をする

希望条件が決まったら、実際に物件を選んでいきます。

物件検索サイトや不動産会社などから物件を選び、内見しましょう。

建物の周辺状況や、中古物件の場合は物件の痛み具合や基礎部分の状態などをチェックするといいでしょう。

現在はオンライン内見も広がってきていますが、足を運ぶことができるのであればなるべく現地を見ることをおすすめします。

資金計画を立てる

資金計画についても具体的に計画していきましょう。

住宅ローンの金利や月々の返済額を試算し、諸経費についても確認しておきます。

毎月の支払いに直結するため、無理のない範囲での返済計画が必要です。

資金計画に含めるべき費用は下記となります。

- 物件購入時の頭金

- 住宅ローンの返済額と金利

- 物件取得にかかる諸費用

- 引っ越しや家具の購入にかかる費用

- 不動産取得税

各費用をあらかじめ計画に組み込み、資金計画を円滑に進められるよう備えましょう。

住宅ローンの事前審査を受ける

住宅ローンの正式な審査である本審査の前に受ける仮の審査を事前審査と言います。

事前審査は数日〜1週間程度で審査結果が分かります。

健康状態や返済比率、個人信用情報などの判断から審査落ちしてしまうこともあります。

審査に落ちることも鑑みて、複数の金融機関で審査を申し込んでおく方がいいでしょう。

購入を申し込む

住宅ローンの事前審査とセットで物件の購入申し込みも並行して行います。

住宅ローンは金融機関相手の手続きですが、購入申し込みは不動産会社相手に行います。

購入申し込みには、「不動産購入申込書」という書類の提出が必要です。

不動産購入申込書は、物件を購入する意思があるということを売主に示すための書類です。

購入の意思を示す証として「申込証拠金」を預ける場合があり、これは売買契約を実際に結んだ際の諸費用に充てられるケースが多いです。

不動産売買契約を結ぶ

購入申し込みをした不動産会社の宅地建物取引士から重要事項説明を受けた後、不動産売買契約を締結します。

この時、契約内容はしっかり確認するようにしましょう。

売買契約時には、物件価格の5〜10%ほどの手付金を支払うのが一般的です。

手付金は前述の「申込証拠金」とは異なり、契約をした証として法的効力を持つものとなります。

期日までにこの手付金を放棄することで、買主は契約を解除することが可能です。

この手付金は原則として現金で用意する必要があるため、不動産購入希望の方の中には用意できないと不安に感じる方も多くいらっしゃいます。

弊社はそのような「手付金をご用意できない」ケースの取引実績も豊富にございますのでお気軽にご相談ください。

住宅ローンの本審査を受ける

本審査では、次のような項目がチェックされます。

- 返済比率(年収に対する年間返済額の割合)

- 完済時の年齢

- 勤務形態、勤続年数

- 借り入れ金額と頭金の金額

- 契約者の健康状態

- 物件の担保評価

本審査は事前審査に比べて詳細かつ慎重に進められるため、審査期間としては通常1〜3週間程度を見込んでおく必要があります。

書類に不備があると審査が遅れる可能性があるので注意しましょう。

審査が無事通過したら、住宅ローンの契約締結に移ることができます。

住宅ローン契約を締結する

住宅ローンの本審査で融資の承認が下りたら、金融機関と正式な契約(金銭消費貸借契約)を結びます。

契約は金融機関で行われることが一般的なので、営業日である平日にスケジュールを調整する必要があります。

物件の引き渡しを受ける

住宅ローンの契約を終えると、いよいよ物件の引き渡しです。

残代金の決済と、司法書士による所有権登記を行います。

この登記により、正式に契約者は物件の所有者となります。

不動産購入時に押さえておきたいポイント

不動産購入時の流れをご理解いただけたところで、次に不動産取引において注意するべきポイントや購入時の必要書類、諸費用について解説していきます。

これらを事前にしっかり把握しておくことで、スムーズな取引を進められるだけでなく、思わぬトラブルを防ぐことにもつながります。

不安を解消し、理想の物件購入を目指しましょう。

注意すべきポイント

不動産取引において注意すべきポイントを、物件購入時と買い替え時に分けて紹介します。

大切な買い物を後悔のないものにするために、ぜひチェックしてみてください。

購入時の注意ポイント

-

- 資金計画における注意点

- 資金計画を立てる際には、収入ギリギリの返済額ではなく、余裕を持たせることが大切だとお伝えしました。

ここでは、具体的にどのような費用を見込むべきかを詳しくご紹介します。戸建て住宅の場合は、10年おきくらいで発生する外壁や屋根の塗装にかかる費用や配管洗浄などの維持費がかかります。

また、土地・建物を所有している場合に課せられる固定資産税も毎年支払う必要があります。

さらに、マンションの場合は、毎月の管理費や修繕積立金が必要となります。

これらは建物の維持や共有部分の管理に充てられる費用ですが、将来的に値上がりする可能性もあるため注意が必要です。これらの維持費や税金を考慮に入れた資金計画を立てることで、購入後も安心して生活を送ることができます。

-

- 物件選びにおける注意点

- 物件選びの際は、耐震性やハザードマップを必ずチェックしましょう。

1981年6月以前の「旧耐震基準」の建物は耐震性が劣る可能性が高く、2000年以降の「2000年基準」の物件はさらに耐震性が強化されています。

物件を選ぶ際は、建築時期を「1981年6月以前」「1981年6月〜2000年」「2000年以降」で確認しましょう。また、物件選びは、理想を追い求めていくとつい「いいもの探し」になりがちで、気づけば予算オーバーや迷宮入りしてしまうことも少なくありません。

そんな時は、「生活の拠点として何が必要か」という原点に立ち返りましょう。

住むための「ちょうどいい家」を見つけることが、長く安心して暮らすための大切な視点です。

買い替え時の注意ポイント

自宅の買い替えを考える際に、押さえておきたい重要なポイントが2つあります。

まず一つ目は、物件を買うタイミングについてです。

物件買い替えには「買い先行」と「売り先行」の2パターンがあります。

特に「買い先行」を選ぶ場合、売却する物件にローンが残っている場合、ダブルローンの期間が発生してしまいます。

買い替えに際して、ダブルローンの期間をなるべく短期間にするため、引き渡しの猶予期間を設けてもらうようにしましょう。

次に、税金面での注意点です。

自宅を売却して譲渡所得が発生した場合、「3,000万円特別控除」を利用できるため、税金が軽減されます。

しかし、この控除と住宅ローン控除を同時に使うことはできません。

どちらを選ぶのが有利か、事前にシミュレーションしておくと安心です。

このように、自宅の買い替えは計画的に進めることが大切です。

ダブルローンや税制など、しっかりとした準備をしておくことで、資金面において安心して自宅の買い替えを進めることができます。

購入時に必要な書類

物件購入の手続きには複数の書類を揃える必要があります。

手続きをスムーズに進めるために、必要書類を事前に整理しておきましょう。

以下に、ステップ別に分けてご紹介します。

住宅ローン事前審査時

-

- 本人確認書類

- 顔写真付きの本人確認書類

保険証など顔写真付きでない書類は2種類以上提出するのが一般的 -

- 収入証明書類

- 給与所得者:源泉徴収票

個人事業主や確定申告をしている人:確定申告書、同付表

法人役員以上:法人の決算報告書 -

- 物件資料

- 物件概要書(チラシやパンフレット等)、間取図、測量図、土地公図の写しなど、物件の詳細がわかる書類

-

- 他の借り入れがわかる書類

- 他の住宅ローンなどの借り入れがある場合:借り入れ中の償還予定表、残高証明書

売買契約時

- 本人確認書類

-

- 印鑑(実印)

- 住宅ローンを利用しない場合は認印でも可

-

- 収入印紙

- 印紙代は売買代金によって異なる

- 契約手付金

- 仲介手数料(仲介物件の場合)

住宅ローン本審査・契約時

- 本人確認書類

-

- 収入証明書類

- 給与所得者:源泉徴収票、住民税課税決定通知書または住民税課税証明書

個人事業主:確定申告書、納税証明書

法人役員以上:法人の決算報告書、法人税納税証明書、法人事業税納税証明書 -

- 住民票(発行後3カ月以内)

- 世帯全員分の続柄が記載してあるもの

-

- 印鑑証明書(発行後3カ月以内)

- 借り入れ本人、連帯保証人、担保提供者それぞれ必要

-

- 他の借り入れがわかる書類

- 借り入れ中のローンの返済予定表、返済が確認できる通帳

-

- 物件資料

- 売買契約書や重要事項説明書の写し、建築確認済証、登記事項証明書、物件の概要書、間取図、測量図、公図など

残金決済時

- 本人確認書類

- 住民票

- 印鑑証明書

-

- 通帳・届出印

- 残代金や登記費用などの支払いのため

- 残代金

購入でかかる費用

物件購入には、物件の価格だけでなく、様々な諸費用がかかります。

購入時に必要な費用は、物件の種類や契約内容などによって異なりますが、事前に把握しておくことで、資金計画を立てやすくなります。

ここでは、物件購入時にかかる代表的な費用について解説しますので、どのような費用が発生するかを確認しておきましょう。

-

- 仲介手数料(仲介物件の場合)

- 仲介手数料は、不動産仲介業者に支払う手数料で、物件価格の3%+6万円+消費税が一般的な相場です。

例えば、物件価格が3000万円の場合、仲介手数料は3000万円×3%+6万円=96万円となります。 -

- 登記費用

- 所有権移転登記や、抵当権設定登記を行うために必要な費用です。

登録免許税と司法書士報酬が発生します。 -

- 住宅ローン関連の費用

- 印紙税

融資事務手数料

保証料

団体信用生命保険料

地震・火災保険料 -

- 不動産取得税

- 物件購入後に一度だけ発生する税金です。

-

- 固定資産税・都市計画税

- 毎年発生する税金で、物件の所有者に課せられます。

固定資産税は、土地や建物の評価額に基づいて算出され、都市計画税は、都市計画区域内の物件に課せられる税金です。 -

- 手付金

- 物件購入契約を締結する際に支払う初期費用で、契約時に支払います。手付金の額は物件価格の1~2割程度が一般的です。

-

- 他に必要となる諸費用

- 引越し費用・家具家電費用など

これらの費用も含めて総合的に予算を立て、無理なく購入を進めることが重要です。

詳しくは以下の記事を併せてご覧ください。

まとめ

不動産購入の手続きや必要書類、諸費用について詳しく解説しましたが、最も大事なことはしっかりと準備をして計画的に進めることです。

購入のプロセスは多くのステップを踏むため、慌てずに必要な書類を整え、予算や費用についても見直しておくことが重要です。

自分のライフスタイルや将来を見据えた上で納得のいく選択をするために、準備を怠らずサポートも受けながら進めていきましょう。