投資用マンションを所有している方の中には、「そろそろ売却のタイミングかな?」「どうすれば高く売れるんだろう?」と悩んでいる方も多いのではないでしょうか。

2024年は投資用マンションの売却に適した時期であるため、売却のことでお悩みの方はこのタイミングに売却をしてみるのも良いでしょう。

しかし、何も調べずに売却をしてしまうと利益を最大限得ることは難しいです。

この記事では、投資用マンションを高く売るためのタイミングや方法、注意点などを詳しく解説していきます。

また、売却にかかる費用や税金についても触れていますので、投資用マンションの売却を検討している方は、ぜひ参考にしてください。

投資用マンションを売却するタイミング

売却のタイミングによって得られる利益が大きく変わるため、タイミングはしっかりと見極めなければなりません。

一般的に売却に適した時期というのは「価格相場が上昇している時」になります。

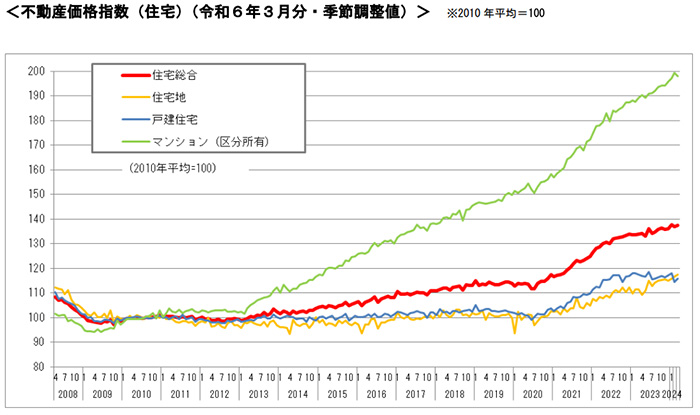

この画像は、国土交通省が年間約30万件の不動産の取引価格情報をもとに不動産の価格を指数化した「不動産価格指数」のグラフです。

グラフを見てみると、2010年から現在に至るまでにマンションの価格が上昇をしているのが分かると思います。

このことから、2024年現在は大前提として投資用マンションの売り時であると言えるでしょう。

ここからは、不動産価格指数とは別の売却タイミングのポイントを解説していきます。

金利が安い時は購入されやすい

売却するタイミングは、言い換えると購入者が増えるタイミングです。

その購入者が増えるタイミングというのが「金利が低い」状態の時になります。

金利が低いとローンの返済額が抑えられ、購入検討者が増加するため、高値での売却も期待できるでしょう。

また、投資用不動産の売却価格を決める「収益還元法」を出すためには金利と不動産リスクプレミアムというものが使われています。

| 収益還元法(不動産価格) | 純収益(NOI)÷利回り(NOI利回り) |

|---|---|

| NOI利回り | 金利+不動産リスクプレミアム |

ここでの不動産リスクプレミアムというのは「立地」や「築年数」などによるリスクを投資家が見積もった数値のことを指します。

不動産リスクプレミアムの平均としては、都内の新築ワンルームマンションならリスクプレミアムは3%、地方の築古アパートならリスクプレミアムは8%といった内容です。

この計算式から「NOI利回り=収益還元法の分母」であるため、NOI利回りが小さくなれば収益価格は高くなるということが分かると思います。

金利が低くなるとNOI利回りも同様に低くなることから、金利が低い今は投資用マンションの売却時期であると考えることができるでしょう。

所有期間は5年超が税制面で有利

不動産の売却で利益が生じると譲渡所得税が課されます。

譲渡所得税は保有期間が5年を超えると税率が下がるため、所有期間は5年を超えていると税制面で有利です。

以下の表は、所有期間による税率の違いになります。

| 譲渡取得 | 税率 |

|---|---|

| 長期譲渡所得(所有期間5年超) | 39.63% |

| 短期譲渡所得(所有期間5年以下) | 20.315% |

例外として、譲渡所得がマイナスの場合は税金がかからないため、5年未満の売却でも問題ありません。

また、物件の築年数が20年を超える前であれば物件の状態が良いため、売却時期としては5年から20年以内に売却を決めるのがおすすめです。

他にも売却時期によって税金を抑えられるケースがあるので、気になった方は以下の記事も参考にしてください。

大規模修繕が行われた後は売却しやすい

物件の状態が良い不動産はそれだけで魅力があるため、大規模修繕などが行われた後は売却しやすいタイミングだと言えるでしょう。

ただし、大規模修繕を待っていると築年数が経ってしまうため、修繕のタイミングによっては待たずに売却をしたほうが良いケースもあります。

また、近年では工事費用相場の値上がりにより、大規模修繕工事にかかる費用をオーナーが不足額を負担するといったケースも増えてきました。

修繕によって修繕積立金が上昇をしてしまうことも考えられるため、あくまで大規模修繕は売却時期の目安にしてください。

減価償却が終了するとキャッシュフローが悪化する

不動産の減価償却は不動産の購入費用を法定耐用年数に応じて経費として計上する会計上の手続きを指します。

この法定耐用年数とは法律上定められた使用できる期間のことです。

- 鉄筋コンクリート造:47年

- 鉄骨コンクリート造:47年

- 木造:22年

税金というのは利益に対してかかるため、最終的に計算される利益を小さくする減価償却というのは、税金を小さくしてくれる節税効果があります。

しかし、この法定耐用年数が終了すると節税効果がなくなり、一気にキャッシュフローが悪化してしまうため、減価償却期間内の売却は一つの売却時期だと言えるでしょう。

2024年が投資用マンションの売り時である理由

前述した通り、不動産の価格相場の上昇は2024年現在も続いています。

また、価格相場の他に2024年が売り時であるといえる理由を下記の表にまとめてみました。

| 項目 | 2023年6月 | 2023年10月 | 2024年2月 | 2024年6月 |

|---|---|---|---|---|

| マンション成約件数 | 1,709件 | 1,774件 | 1,780件 | 1,818件 |

| マンション売却価格 | 5,713万円 | 5,894万円 | 6,058万円 | 6,156万円 |

| 利回り | 7.06% | 6.75% | 6.83% | 6.74% |

マンションの売却価格は2020年以降上昇し続けていて、成約件数や利回りに関しても大きな下落は見られません。

これらデータと不動産の価格相場を踏まえて考えてみると、2024年は投資用マンションの需要が高く、高値での売却が期待できる時期だと言えます。

投資用マンションの売却を検討している方は、この好機を逃さないようにしましょう。

投資用マンション売却の流れを解説

投資用マンションを売却する時に注意をしてほしいのが、居住用マンションと違う点があることです。

以下は、投資用マンション売却の流れを表形式でまとめたものになります。

| 売却の流れ | 内容 |

|---|---|

| ①売却価格の査定 | ・投資用マンションの売却もまずは査定依頼 ・投資用物件の売却が得意な会社を選ぼう |

| ②媒介契約の締結 |

・一般媒介契約:複数の会社に依頼可能 ・専任媒介契約:積極的な販売活動が可能 ・専属専任媒介契約:販売状況の報告頻度が一番多い |

| ③売却活動の開始 | ・物件のアピールポイントは居住用と異なる |

| ④購入希望者との交渉 | ・値下げ交渉を想定して、売却価格を設定 ・売却活動の内容に納得がいかない場合は、仲介会社の変更も可能 |

| ⑤売買契約の締結 | 用意するもの ・実印 ・認印 ・顔写真付き身分証明書 ・印鑑証明書 ・収入印紙 |

| ⑥決済と引き渡し | 売買契約の際に手付金を受領し、引き渡しの際に残代金を受領 |

| ⑦賃貸人の地位継承通知 | ・投資用マンションならではの手順 ※後述 |

| ⑧確定申告 | ・売却した年の翌年に行う ・投資用マンションでは損失控除をすることはできない |

投資用マンションの売却活動が始まると、投資家に向けて物件の良さをアピールする必要があります。

その時は投資家目線でどの点を重視しているのかを考えることになるため、以下の4項目は最低限抑えておくようにしましょう。

- 賃貸需要はどのくらいあるのか

- 利回りはどのくらいか

- 節税対策はできるか

- 近隣で大規模開発の予定があるか

用意するものに関しては基本的に不動産会社側から話があるため、売却する前から心配をしておく必要はありません。

ただ、初めての売却でしたら不安な点が多いと思いますので、契約した先の担当者に積極的に聞いてみるようにしましょう。

また、マンション売却の詳細の流れに関しては以下の記事でも触れているため、不安な方はこちらの記事も参考にしてください。

内覧をせずに書類のみで契約完了のケースもある

居住用マンションを売却する際は、購入検討者のために内覧を行うのが一般的です。

しかし、投資用マンションの場合は「オーナーチェンジ」といって、入居者がいる状態で売りに出されることもあります。

そのケースは書類のみで売買契約が行われ、基本的に内覧は行いません。

また、物件の引渡し時には固定資産税の精算だけでなく、賃料に関しても精算を行うケースがあります。

通常、賃料は翌月分が前月払いとなっているため、不動産の売買時には売主が翌月の家賃を既に受け取っているケースが多いです。

売主が賃料を受け取り過ぎている場合は、その分を精算する必要があるというのを抑えておきましょう。

賃貸人の地位継承通知を行う

投資用マンションの売却の際に入居者がいたとしても、事前に了解を取る必要はありません。

ただし、この「賃貸人の地位承継通知」という、入居者に対して所有者が変わったことを知らせる通知をすることになります。

賃貸人の地位承継通知は、新所有者(買主)と旧所有者(売主)の連名で行うことが必要です。

投資用マンションの相場と売却価格の決まり方

投資用マンションを売却する際の価格の決まり方というのはいくつか種類が挙げられます。

ただし、一般的に用いられているのは前述した「収益還元法」という計算方法だけで、居住用マンションの計算方法はあまり用いられません。

ここからは、その理由と投資用マンションがどのような相場で売却されているのかを見ていきましょう。

収益還元法によって売却価格が決まる

収益還元法とは、対象不動産が生み出す純収益を投資家が期待する利回りで割って求める査定方法です。

収益還元法では分子に「Net Operating Income(ネットオペレーティングインカム)」の略称であるNOIを使用します。

NOIとは年間の家賃収入から固定資産税や管理費等の年間費用を控除した金額のことです。

NOIを求める時に家賃から差し引く費用の詳細は以下を参考にしてください。

- 固定資産税

- 都市計画税

- 火災保険

- 地震保険

- 管理委託料

- 軽微な修繕費

- 入居者募集費用(仲介手数料など)

- 管理費および修繕積立金

純収益費用は、家賃収入に対して15%〜20%程度となるのが一般的です。

ただし、古い物件で家賃が安く修繕費が高いような物件であれば、30%程度となることもあります。

不動産価格(収益価格) = 純収益(NOI) ÷ 利回り(NOI利回り)

過去9年間の利回りの動き

NOI利回りが算出できない状況では「期待利回り」を活用して概算することが可能です。

期待利回りは、一般財団法人日本不動産研究所が不動産投資家へのアンケートをもとに作成しています。

以下は地域のワンルームマンションにおける過去9年間の期待利回りの推移を示した表です。

| 年月 | 東京(池袋) | 東京(日本橋) | 京都 | 大阪 | 名古屋 |

|---|---|---|---|---|---|

| 2016年 | 4.7% | 4.0% | 5.8% | 5.2% | 5.4% |

| 2017年 | 4.5% | 4.0% | 5.5% | 4.8% | 5.2% |

| 2018年 | 4.4% | 3.9% | 5.4% | 4.7% | 5.1% |

| 2019年 | 4.2% | 3.8% | 5.1% | 4.5% | 4.9% |

| 2020年 | 4.2% | 3.7% | 5.1% | 4.4% | 4.8% |

| 2021年 | 4.1% | 3.6% | 5.0% | 4.3% | 4.6% |

| 2022年 | 4.0% | 3.5% | 5.0% | 4.2% | 4.6% |

| 2023年 | 3.9% | 3.5% | 4.8% | 4.0% | 4.5% |

| 2024年 | 3.9% | 3.5% | 4.7% | 4.0% | 4.4% |

一見すると利回りが下がっていることから、価格が下がっていると見てしまいますが、還元収益法では分母の利回りが下がっているということは、収益価格が高くなっているということを意味します。

前述した不動産価格指数、取引件数、不動産売買価格などの要素を踏まえると、例年に比べて投資用マンションを高く売ることに適したタイミングであると言えるでしょう。

ワンルームマンションの売却相場

ワンルームマンションの売却価格を前述した期待利回りを用いて推定してみましょう。

以下は相場を推定するための条件です。

- 家賃収入:月額10万円(年間家賃収入120万円)

- NOIの経費率:20%(築10年〜20年のNOI経費率の目安)

- NOIの利回り:地区によって変動

- 年間NOI = 年間家賃収入 × (1 – 経費率)

- 収益価格 = 年間NOI ÷ 利回り

| 所在地区 | 利回り(ワンルーム) | 収益価格(相場) |

|---|---|---|

| 札幌 | 5.0% | 約1,920万円 |

| 仙台 | 5.0% | 約1,920万円 |

| さいたま | 5.0% | 約1,920万円 |

| 東京(城南) | 3.8% | 約2,526万円 |

| 横浜 | 4.4% | 約2,182万円 |

| 名古屋 | 4.5% | 約2,133万円 |

| 京都 | 4.7% | 約2,043万円 |

| 大阪 | 4.3% | 約2,233万円 |

| 神戸 | 4.7% | 約2,043万円 |

| 広島 | 5.1% | 約1,882万円 |

| 福岡 | 4.5% | 約2,133万円 |

地域別の収益価格の相場は表のようになりました。

最も相場が高いのが東京でその次に高いのが大阪、次いで横浜となります。

この売却相場はあくまで参考数値であるため、実際の売却価格が知りたい方は不動産会社に査定を依頼するようにしましょう。

取引事例比較法と原価法はあまり用いられない

投資用マンションの売却価格を決める方法は収益還元法以外に取引事例比較法と原価法があります。

しかし、これらは基本的に投資用マンションでは用いられません。

| 取引事例比較法 | 類似物件の売買価格を参考に価格を決める例 |

|---|---|

| 原価法 | 土地の仕入れ価格や建物の建築費等などのコストから価格を決める |

中古のマンションで原価法を採用すると、想定要素が多過ぎる結果、実態とかけ離れた価格になってしまいます。

一方で、取引事例比較法を採用すると、隣のマンションが4ヶ月前に1,500万円で売却されていることから1,500万円で売却をすることになるため、あまり参考にはなりません。

ただし、都内で類似した物件が多いケースであれば、取引事例比較法がメインとなって価格が査定されることもあります。

また、投資用ではなくワンルームマンションを居住用で購入するケースなどでも取引事例比較法が用いられますが、基本的には収益還元法が使われると覚えておきましょう。

投資用マンション売却に必要な費用と税金

これまで投資用マンションの相場や売却価格の決まり方について解説してきました。

ただし、マンションを売却できたからといって、その物件価格がそのまま手元に残るわけではありません。

売却する際には様々な費用や税金が発生し、売却価格から差し引かれて手元に残ることになります。

そのため、売却時に費用や税金を把握しておくことで、売却時の予算管理がスムーズになり、手元に残る金額を正確に計算することが可能です。

投資用マンション売却にかかる費用

投資用マンションの売却費用を実際に計算するために、売却価格の相場である2000万円で計算をしてみます。

計算方法もまとめてみましたので参考にしてみてください。

| 名目 | 計算方法 | 費用 |

|---|---|---|

| ①不動産仲介手数料 | 物件価格✕3%+6万円 | 726,000円 |

| ②印紙代 | 100万〜500万円:2,000円 500万〜1,000万円:10,000円 1,000万〜5,000万円:20,000円 5,000万〜1億円:60,000円 |

20,000円 |

| ③抵当権抹消登録費用 | 不動産1つ=1,000円 司法書士手数料=2万円程度 |

21,000円 |

一般的にこの3つの費用がかかりますが、物件に居住していたケースはここに引っ越し代金や、クリーニング代金が加わります。

引っ越し代金の相場は20万円で、退去時のクリーニング代は3万円程度なので、それらを含めると費用だけで100万円がかかる計算です。

費用項目を確認してみると仲介手数料がかなりの割合を占めていることが分かると思います。

物件価格によって仲介手数料は異なるため、以下のフォームに物件価格を入力し、事前にどの程度かかるかを確認しておきましょう。

投資用マンション売却で発生する税金

投資用マンションを売却した際に発生する主な税金は「所得税」「住民税」の2つです。

これは、投資用マンションの売却益に対してかかる税金で、売却した翌年の確定申告時(原則2月16日〜3月15日)に所得税を納税しなければなりません。

この2つの税率は物件の所有期間によって異なります。

| 譲渡所得の種類 | 所得税率 | 住民税率 |

|---|---|---|

| 短期譲渡所得 (所有期間5年以下の場合) | 30.63% | 9% |

| 長期譲渡所得(所有期間5年超の場合) | 15.315% | 5% |

上記に加えて課税事業者の方は消費税が課税されます。

消費税が課税される場合、税率は10%(軽減税率8%の適用はなし)となるため、課税事業者の方は覚えておきましょう。

消費税の確定申告をしたことのない方であれば「免税事業者」ですので、売却した年は消費税を納税しなくても大丈夫です。

ただし、今回売却する建物価格が1,000万円以上であれば翌々年には消費税の課税事業者となる点は注意をしておきましょう。

投資用マンションを高く売る3つの方法

投資用マンションの売却を考えた時、せっかくなら高く売却したいと思うのは当然のことです。

ただし、居住用マンションと違って投資用マンションは投資家が購入層になるため、高く売る手段というのはあまり多くありません。

その中でも、ここからは投資用マンションを少しでも高く売却する3つの方法をご紹介します。

投資用物件の売買に強い不動産会社を選定する

投資用物件の取引では、一般的な不動産とは異なる知識が必要になります。

そのため、一般的に居住用のマンションを仲介している不動産会社ではなく、投資用物件の売買を得意とする不動産会社を選ぶことが重要です。

また、居住用の物件を売却する時には地域密着の会社を選ぶことがありますが、投資マンションは全国の投資家が買主であるため、会社選びで注目すべきは投資用マンションの売買が得意かどうかになります。

入居者が居住している状態で売る

入居者が居住している状態での売却は、入居者を探す手間や空室リスクを避けることができるため、売却しやすくなります。

空室状態で投資用マンションを売る際は「想定賃料」で収益価格を試算し売値を決定することになりますが、投資家に「本当に想定賃料で埋まるのか?」と疑われてしまうことが少なくありません。

それだけではなく、想定賃料を下回るケースを考慮し、値引き交渉を実施し、希望売却価格で売りにくくなってしまう可能性もあります。

一方で、すでに入居者がいることは物件の住みやすさや人気を証明することにも繋がり、金融機関からのローン審査も通りやすいです。

外国人投資家への売却も視野に入れる

投資用マンションの売却先として、外国人投資家、特に中国や台湾等のアジア系の投資家も視野に入れることをおすすめします。

中国や台湾の収益物件の利回りは日本に比べると低い傾向があるため、高値で売却する可能性が高いです。

また、現在の円安である状況も外国人投資家が日本の不動産を購入する流れに勢いをつけています。

この機会を逃さず、外国人投資家への売却も検討してみると良いでしょう。

投資用マンション売却でよくあるご質問

投資用のマンション売却は居住用とは違う点が多いため、なにかと不安なことが多いと思います。

ただ、売却理由も売却時に不安になるポイントというのも共通していることが多いです。

一般的な売却理由というのは以下の5つになります。

- 資金づくりのため

- 物件管理が大変なため

- 所有する賃貸物件の入居者が決まらず空室が続いているため

- 修繕費が賄えず維持が出来ないため

- 税金が払えないため

基本的に不動産の売却は利益を見込むための「出口戦略」として用いられますが、不動産投資を途中でやめて損益を最小限に抑えるための「出口戦略」という側面ももちます。

そんな不動産売却時に売主様からいただくご質問の中で、特に多いご質問に対して回答をさせていただきます。

早期に資金を調達したいケースの売却方法

不動産投資を行っている方の中には早期で資金が必要になり、不動産の売却を検討している方も多くいらっしゃいます。

しかし、不動産はすぐに現金化できる訳ではありません。

前述した通り、売却までの流れというのはいくつかの手順を経てから売却することになり、早く売却できたケースであっても3ヶ月ほどかかります。

もし、早めに現金化したい方がいましたら、ぜひ弊社にご相談ください。

弊社では、現金化のスピードが早く、最短で1週間という早期の資金調達が可能です。

また、築古な物件や、賃貸中の区分マンションも積極的に購入しております。

東京だけではなく、首都圏で不動産売却を考えている方は、是非一度お問い合わせください。

投資用マンションが売却できない時の対処法

投資用マンションを売却しようとしても、買い手がなかなか見つからずに売却期間が伸びてしまうケースは多いです。

そのような状態の方は、物件が以下のような条件に当てはまっていないかを確認してみましょう。

- サブリースである

- 売却相手が限定的

- 価格が相場よりも高い

- 売却のタイミングが悪い

この中でも、サブリースであるケースでは不動産売却の難易度が高くなります。

サブリースの物件が売却しにくい理由は、割高感を買主に与えてしまうからです。

サブリース契約は空室リスクがないというメリットがありますが、満室時の家賃収入は相場よりも低くなってしまいます。

家賃収入が安くなると結果として利回りが悪いことにつながるため、買主からは避けられてしまうのです。

また、借地借家法により、オーナー都合でのサブリースの解約は難しいのが現状になります。

サブリースが解除できない場合は、サブリース家賃の状態で利回りをあげる必要があるため、売買価格そのものを下げるしかありません。

売却のタイミングについては以下の記事で詳しく解説していますので、こちらを参考にしてみてください。

不動産投資ローンの残債があっても売却できるのか

投資マンションを途中でやめることは可能です。

ただし、ローン完済の目処が立っているのが条件になります。

ローンを借りて購入した不動産は、金融機関により「抵当権」が設定されている状態です。

抵当権とは、債務者である不動産の持ち主がローンを返せなくなった際、金融機関がその不動産を差し押さえることができるという権利を指します。

売却と同時にローンを返済し、抵当権の抹消手続きをすることが、買主の購入する条件として売却時の契約書にも記載されています。

ローンが残っている物件の売却方法については、下記の記事でも解説しているため参考にしてください。

ローンの返済が見込めない時

住宅ローンの返済が難しくなった際の選択肢として、任意売却をするのも一つの手です。

任意売却は以下のような手順で進められます。

- 金融機関の同意を得て、第三者(不動産会社など)に物件を売却する

- 売却で得られた資金は全てローンの返済に充当

- 残債務については債務者と金融機関で新たな借入契約を結ぶ。

- 金融機関は抵当権抹消の手続きを行います。

利点としては、ローンを完済しなくても抵当権を抹消して物件を売却できることです。

ただし、金融機関の承認が必要なため、常に実行可能とは限りません。

投資用マンション売却と居住用マンション売却の違い

投資用マンション売却と他のマンション売却の大きな違いは、購入者層が異なる点です。

居住用は住みやすさなどが重要視されますが、投資用マンションは利回りなどの賃貸需要の有無が重視されます。

また、売却時の流れに賃貸人の地位継承通知を行うといった、投資用マンションならではの売却手順があることも特徴の一つです。

そのため、売却の流れの手順の中で「売却価格の査定方法」「売却活動時のアピールポイント」「地位継承通知」が居住マンションの売却の異なる点になります。

まとめ

投資用マンションの売却では、一般的な居住用マンションとは異なる知識や手順が必要となります。

売却のタイミングや方法、税金や費用など様々な点に注意を払う必要があるため、不動産会社選びが特に重要です。

初めて投資用マンションを売却する方も、売却の経験がある方も、弊社にお気軽にご相談ください。

物件価格によっては100万円を超える仲介手数料が、今なら最大無料になるキャンペーンを実施中です。

お仕事が忙しい方も、お手軽にオンラインでやり取りが可能ですので下記のフォームからお問い合わせください。